Informe

Informe de Brandwatch: Retail

15 minutos de lectura

Las empresas que pertenecen a la industria del retail se enfrentan a datos confusos y difíciles de interpretar, pues el comportamiento de los consumidores es cada vez más complejo e impredecible.

¿Qué es lo que motiva a las personas a comprar? Un sitio web, la recomendación de algún amigo, las redes sociales, las promociones en las tiendas, los anuncios… son muchos los factores que pueden influir.

Para las empresas escuchar lo que dicen consumidores y ver su marca a través los ojos de sus clientes es la mejor manera de encontrar la respuesta a esta pregunta.

Insights clave

- Liverpool encabeza nuestro Barómetro Online, sin embargo no tiene el mayor share of voice dentro del grupo de retail. Esto sugiere una oportunidad para la marca de generar más contenido relevante para su audiencia.

- Los eventos, como firmas de autógrafos, organizados por Sanborns generan un alto volumen de menciones positivas para la marca.

- Las promociones son el tema que más se discute en línea, en relación con las cadenas de retail.

- De todas las marcas analizadas, Oxxo es la que más share of voice obtiene.

- La tendencia en torno a los supermercados más relevante para los usuarios de las redes sociales son los productos ecológicos y biodegradables.

- Image Insights permite a las marcas encontrar insights más relevantes, pues cada día se comparten alrededor de 3,2 mil millones de imágenes en línea.

Panorama del sector en México

El panorama de la industria del retail parece ser complicado, pues los precios han subido y el índice de confianza ha bajado.

De acuerdo con el Instituto Nacional de Estadística y Geografía (INEGI), durante abril de este año, el Índice Nacional de Precios al Consumidor registró un incremento mensual de 0,12%, así como una tasa de inflación anual de 5,82%, su nivel más alto desde el reportado en el mes de mayo del 2009.

Además, en junio de este año, el índice de confianza de consumidor mostró una reducción mensual de 0,8%.

Sin embargo, el sector se mantiene optimista y ha logrado continuar su crecimiento a pesar de las circunstancias poco favorables.

La Asociación Nacional de Tiendas de Autoservicio y Departamentales (ANTAD), estima que el número de tiendas totales crezca un 6,5% durante 2017.

En 2016, las cadenas asociadas a la ANTAD abrieron alrededor de 1800 nuevas tiendas, distribuidas de la siguiente manera:

Además, de acuerdo con el eCommerce Institute, en los últimos 6 años el comercio electrónico en México ha crecido más de un 400%, una tendencia que se mantendrá a la alza.

Sin duda la industria del retail juega un papel clave en la actividad económica del país.

Para este informe, hemos tomado 12 de las principales marcas que operan en México para analizar su desempeño en redes sociales y presencia en línea. A su vez, las hemos dividido en dos grupos.

Por un lado, el grupo de retail incluye a Elektra, Liverpool, Palacio de Hierro, Sanborns y Suburbia. Por otro lado tenemos el grupo de supermercados, compuesto por Bodega Aurrera, Chedraui, Comercial Mexicana, Soriana, Superama, Walmart. También hemos incluido a Oxxo, por su importancia en la región.

Barómetro Online

Lo primero que hemos hecho es realizar un Barómetro Online con las 12 marcas.

Nuestro barómetro recoge y analiza millones de menciones en torno a estas marcas en México y ofrece un marco en el que las empresas pueden comparar factores específicos de su presencia en internet frente a sus competidores.

Para conocer qué es lo que hemos evaluado y la metodología, haz clic aquí.

| Marca | Visibilidad en redes sociales | Visibilidad general | Sentimiento neto | Crecimiento del alcance | Engagement y contenido | Total |

|---|---|---|---|---|---|---|

| Liverpool | 92 | 53 | 100 | 64 | 92 | 401 |

| Palacio De Hierro | 99 | 57 | 89 | 63 | 85 | 394 |

| Suburbia | 88 | 38 | 76 | 61 | 100 | 364 |

| Comercial Mexicana | 60 | 51 | 64 | 100 | 71 | 346 |

| Walmart | 80 | 31 | 75 | 64 | 79 | 328 |

| Oxxo | 51 | 80 | 68 | 59 | 65 | 323 |

| Sanborns | 75 | 51 | 77 | 61 | 51 | 315 |

| Superama | 64 | 34 | 78 | 57 | 79 | 313 |

| Chedraui | 57 | 62 | 67 | 57 | 68 | 310 |

| Soriana | 35 | 100 | 64 | 50 | 58 | 307 |

| Bodega Aurrera | 100 | 65 | 0 | 40 | 88 | 293 |

| Elektra | 39 | 52 | 62 | 51 | 40 | 243 |

Cadenas de retail

Share of voice

De acuerdo con cifras del periódico El Economista, las tiendas departamentales en México generan alrededor de 20 000 millones de dólares al año.

Las cinco marcas que hemos elegido para analizar se encuentran entre las ocho principales del sector (según sus ingresos anuales), con Liverpool a la cabeza. Además, de acuerdo con ComScore, Liverpool también se encuentra dentro de las cinco tiendas online más visitadas por los mexicanos (ocupa el segundo lugar). El portal de esta marca registró 1.8 millones de visitantes únicos en 2016, reportando un crecimiento de un 109.8% comparado con el año anterior.

Al realizar el Barómetro Online de las 12 marcas, volvemos a encontrar que Liverpool ocupa el primer puesto. Sin embargo, al recoger y categorizar todas las menciones sobre estas cinco marcas tanto en redes sociales como en foros, blogs y sitios de noticias, encontramos que el share of voice difiere.

Esto sugiere una oportunidad para Liverpool de incrementar su participación en línea e igualar su desempeño comercial.

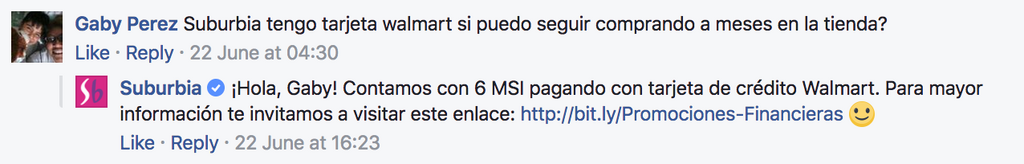

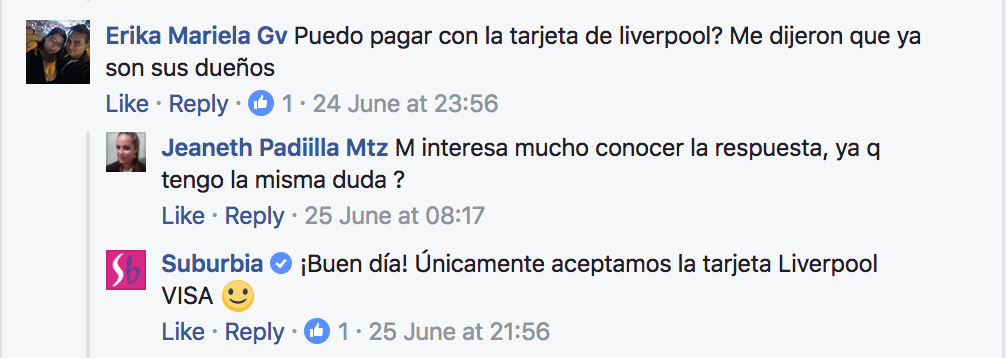

Por otra parte, encontramos que la estrategia de la marca que obtiene el mayor share of voice, Suburbia, ha sido exitosa tanto en Twitter como en Facebook, donde se concentran la mayor cantidad de menciones.

Los usuarios utilizan las redes sociales para resolver dudas sobre promociones, devoluciones y usos de sus tarjetas de crédito, pues la marca ha cambiado de dueño.

Cuidar sus respuestas en línea es vital para las marcas, pues no sólo se trata de una oportunidad para vender más, sino de una estrategia para crear un vínculo con sus clientes y generar lealtad hacia su marca.

Percepción de marca

El sentimiento hacia las marcas y las percepciones que los usuarios tienen de ellas nos da el contexto necesario para entender si la conversación generada es sinónimo de éxito o responde a alguna crisis o quejas de los usuarios.

En este caso, el sentimiento positivo es superior al negativo para todas las marcas. Las dos que tienen mayor sentimiento positivo son Liverpool (con un 11,9% de menciones positivas) y Sanborns (9,3%). Por otro lado, las dos que han generado mayor volumen de menciones negativas son Elektra (2,6%) y nuevamente aparece Liverpool (2,3%).

Como es de esperarse, las menciones negativas hacen referencia al mal servicio de algunas tiendas y a quejas de los productos que se han comprado en ellas.

Además de dar seguimiento a los problemas a los que se enfrentan sus clientes, las marcas pueden analizar la conversación negativa para mejorar sus productos y percepción de marca y la positiva para replicar acciones que han sido exitosas.

Una de las maneras más sencillas de hacerlo, es al crear nubes de palabras con los temas más frecuentes, tanto positivos como negativos.

En este ejemplo, podemos ver que acciones como firmas de autógrafos organizadas en las sucursales de las marcas generan sentimiento positivo hacia ellas. Por otro lado, vemos que las menciones negativas son generadas por usuarios que se sienten defraudados o que han tenido una mala experiencia con el servicio al cliente.

Otra manera de entender la conversación es creando categorías de productos.

Al categorizar las menciones sobre los principales temas en los que se centra la conversación en línea, descubrimos que las promociones son de gran interés para los usuarios de las redes sociales.

Podemos ir un paso más allá y ver estos temas en relación a cada marca. Esto nos permite encontrar insights específicos como que el precio es un tema relevante para las audiencias de Elektra y Sanborns; la variedad y la calidad se mencionan más en las conversaciones sobre Liverpool; y Palacio de Hierro es la cadena con mayor porcentaje de conversación sobre el servicio.

Productos y servicios

Al trabajar con una herramienta de Social Listening como Brandwatch Analytics, es posible crear diferentes categorías y reglas para segmentar las menciones y visualizar los resultados de diferentes maneras.

Gracias a ello hemos podido crear otra gráfica que muestra el volumen de menciones por categoría de productos, de cada marca.

De esta manera las empresas pueden detectar áreas en las que pueden redoblar esfuerzos para tener una mayor participación en el mercado.

Por ejemplo, las campañas de moda y contenido de este tema que Suburbia genera, son bien recibidas y compartidas por su audiencia.

Además de los productos, estas cadenas ofrecen diferentes servicios adicionales. La conversación en torno a ellos se distribuye de la siguiente manera:

Compras y deseos

La intención de compra es un tema que genera mucho interés ya que es una de las maneras más inteligentes de usar Brandwatch e ir un paso más allá de sólo escuchar a las conversaciones en general. Se trata de la posibilidad de entender el momento en el que alguien está pensando en comprar un producto o servicio.

Esto es importante porque puede ayudar a las marcas a medir campañas de manera eficiente y a comparar las conversaciones generales contra las que indican intención de compra.

Además, al escuchar estas conversaciones en tiempo real, es posible fortalecer las relaciones con sus consumidores al ofrecer recomendaciones, consejos, soporte, o cualquier cosa que necesiten en el momento preciso. Esto mejora la percepción de las marcas ya que es una manera de demostrar que se preocupan por sus clientes y le interesa lo que dicen.

Hemos dividido las conversaciones que hablan sobre la intención de compra o deseo y las que hablan sobre una compra que ya han realizado.

Con esta información podemos ver que la audiencia de Elektra y Sanborns hablan más sobre el deseo que tienen de adquirir algún producto, mientras que las de Suburbia y Liverpool comparten más sobre las compras que ya han realizado.

Actividad en redes sociales

Uno de los datos más importantes que se deben tener en mente al estructurar un estrategia en las redes sociales es el horario en el que la audiencia está más activa. Si una marca genera excelente contenido, pero lo publica en un momento de poca actividad, corre el riesgo de que nadie lo vea, y sus esfuerzos serán en vano.

Empecemos este análisis por día de la semana.

El día más activo de la audiencia es el jueves, sin embargo, para las marcas es el viernes. Por otro lado el día que registra menos actividad por parte de los usuarios es el lunes y para las marcas es el domingo.

Es común ver que la actividad de las marcas disminuye el fin de semana, sin embargo, estos días suelen registrar actividad importante por parte de los usuarios. Las marcas deben considerar crear una estrategia que tome en cuenta estos días.

Ahora analicemos las horas del día.

Aquí podemos observar una diferencia más marcada. A partir de las 2:00 pm vemos un incremento de actividad por parte de la audiencia, cosa que no ocurre con las cuentas de las marcas.

También es posible analizar qué pasa con Facebook y Twitter específicamente.

Las comunidades de estas cadenas son mayores en Facebook que en Twitter, con un promedio de más de 3.493.700 “me gusta” a sus páginas de Facebook (page likes) y 400.000 seguidores en Twitter.

Promedio de un día en Twitter

| MARCAS DE RETAIL MEDIA DE SEGUIDORES: 401.631 | PÚBLICO |

|---|---|

| TUITS: 17 | @MENCIONES: 96 |

| RESPUESTAS: 12 | RESPUESTAS: 25 |

| IMPRESIONES: 2.656.525 | RETUITS: 35 |

Promedio de un día en Facebook

| MARCAS DE RETAIL, PROMEDIO DE PAGE LIKES 3.493.716 | PÚBLICO |

|---|---|

| MEDIA DE “ME GUSTA” EN PUBLICACIONES: 7.549 | PUBLICACIONES: 2 |

| PUBLICACIONES: 4 | COMENTARIOS: 155 |

| COMENTARIOS: 30 | COMPARTIDO: 405 |

Cadenas de supermercados

Share of voice

Como mencionamos anteriormente, en esta sección analizaremos a algunas de las principales cadenas de supermercados en el país. Hemos incluido a Oxxo, de Femsa, pues tanto su presencia en línea como su participación en el mercado son relevantes.

De hecho, su share of voice rebasa al de cualquier otra marca.

Sin embargo, los supermercados siguen en crecimiento. Las ventas de los afiliados a la ANTAD crecieron un 6% durante abril de este año. Aunque este incremento está relacionado con el efecto estacional de Semana Santa (que este año se celebró en este mes), se espera que la tendencia favorable se mantenga a lo largo del año.

Uno de los principales actores dentro del sector es Walmart de México y Centroamérica (Walmex), pues en abril sus ventas crecieron un 10,2%.

En cuanto a share of voice, Walmart ocupa el segundo lugar. En el primer puesto se encuentra Soriana y en tercero, Bodega Aurrera.

Principales tendencias y productos

Para las marcas, conocer su share of voice es el primer paso para entender su panorama digital. Una vez que saben cuánto se habla de ellas, necesitan entender qué se está diciendo y cuál es el contexto que rodea sus conversaciones.

Decidimos categorizar los distintos productos para conocer cuáles son más relevantes para los consumidores de cada marca.

Esta gráfica nos da datos interesantes.

Lo primero que salta a la vista es el gran volumen de conversación que la carne genera para Bodega Aurrera. Al estudiar las menciones para conocer qué fue lo que impulsó este pico, encontramos que en su mayoría se trataba de conversaciones negativas.

¿Cuál fue la razón? Una mujer acusó a la cadena de vender carne echada a perder.

También encontramos que las frutas y verduras generan un volumen considerable de conversación para todas las marcas, aunque no siempre positivo.

En cuanto a las principales tendencias en línea, las marcas pueden usar el Social Listening para conocer cuáles son los temas que más interés generan dentro de su audiencia.

Claramente la tendencia de productos ecológicos y orgánicos es una de las más fuertes y está presente en la conversación en torno a todas las marcas que analizamos.

Esto impulsa a otras marcas a interactuar con las audiencias y promocionar sus propios productos.

Compras y deseos

Hemos vuelto a analizar la intención de compra comparada con las compras que realmente realizan los consumidores.

Entender cuando alguien está pensando en comprar sus productos o servicios, permite a las marcas tomar acción inmediata e interactuar con sus clientes potenciales. Por otro lado, escuchar lo que dicen una vez que han comprado los productos es igual de importante pues además de obtener retroalimentación valiosa, representa un buen momento para generar lealtad hacia su marca.

Hemos dividido las conversaciones que hablan sobre la intención de compras o deseo y las que hablan sobre una compra que ya han realizado.

¿Qué nos dicen estas gráficas? Primero, encontramos que las conversaciones en torno a Soriana se centran en compras que ya se han realizado y las de Comercial Mexicana son más aspiracionales.

También podemos ver que, cuando hablan sobre compras, se enfocan más en carne y verduras. Sin embargo, los usuarios expresan deseo o intención de compra al hablar sobre productos de belleza.

Actividad en redes sociales

Finalmente, analizamos la actividad en línea de las marcas, comparada con la actividad de su audiencia.

Al observar lo que pasa cada día de la semana encontramos que la actividad de las marcas no es tan diferente a la de su audiencia.

Observamos un incremento de menciones durante los martes, lo cual puede sugerir que la campaña de “Martes de Frescura” de Walmart es más popular que “Miércoles de Plaza” de Comercial Mexicana.

En cuanto a las horas durante el día, vemos que hay mucho más diferencia entre horas pico de actividad.

Las gráficas muestran que el volumen de conversación generada por los usuarios rebasa, de manera significativa, el volumen generado por las marcas. También sugieren una oportunidad para mejorar la atención y el servicio al cliente a través de la redes sociales, mejorar el tiempo de respuesta que reciben sus seguidores y crear estrategias de comunicación más eficientes.

Para este grupo de marcas también hemos analizado qué pasa con Facebook y Twitter específicamente.

Las comunidades de estas cadenas son mayores en Facebook que en Twitter, con un promedio de más de 2.616.000 “me gusta” a sus páginas de Facebook (page likes) y 97.000 seguidores en Twitter.

Promedio de un día en Twitter

| SUPERMERCADOS MEDIA DE SEGUIDORES: 97.713 | PÚBLICO |

|---|---|

| TUITS: 7 | @MENCIONES: 66 |

| RESPUESTAS: 5 | RESPUESTAS: 16 |

| IMPRESIONES: 253.054 | RETUITS: 7 |

Promedio de un día en Facebook

| MARCAS DE SUPERMERCADOS PROMEDIO DE PAGE LIKES 2.616.025 | PÚBLICO |

|---|---|

| MEDIA DE “ME GUSTA” EN PUBLICACIONES: 4.685 | PUBLICACIONES: 2 |

| PUBLICACIONES: 3 | COMENTARIOS: 180 |

| COMENTARIOS: 59 | COMPARTIDO: 1.356 |

Llama la atención que Bodega Aurrera no tiene un cuenta en Twitter, a pesar de que existen cuentas de parodia y los usuarios de la red social mencionan a la marca con frecuencia. Sin duda una oportunidad para conectar con sus clientes que no se está aprovechando.

Image Insights

Hemos hablado de lo importante que es para las empresas escuchar lo que dicen sus clientes, para poder entenderlos y mejorar su oferta. Sin embargo, ahora nos enfocaremos en la importancia de ver su marca a través de los ojos de sus consumidores.

Encontramos que un 80% de las imágenes que contienen el logo de una marca, no hacen referencia a ésta en el texto que acompaña la mención.

¿Qué quiere decir esto? Si no cuentan con una herramienta de detección de imágenes, se están perdiendo todas estas conversaciones. No estamos hablando de unas cuantas menciones, sino de millones de ellas, pues cada día se comparten alrededor de 3,2 mil millones de imágenes en línea.

Es por ello que en Brandwatch, hemos creado Image Insights. Esta herramienta permite a las empresas encontrar su logo en cualquier lugar.

Para demostrar cómo funciona hemos tomado a Walmart como ejemplo.

Image Insights trabaja por marcas, esto quiere decir que encuentra todos los logos relacionados con Walmart, tanto el gráfico como el de texto.

Una vez que hemos creado la Query (o búsqueda), pasamos al Dashboard (mando de control) para comenzar a entender la conversación.

Hemos encontrado menciones negativas que etiquetan a la marca, como la siguiente:

Sin embargo existen otras que no la mencionan en el texto que acompaña a la imagen:

Cualquier marca que se preocupe por cuidar su reputación sabe lo importante que es controlar estas situaciones y actuar de manera oportuna.

También podemos comparar las nubes de palabras de una Query que busca menciones de texto contra una Query de imágenes.

Podemos ver que la conversación en texto es mucho más variada y se centra más en la marca, los productos y el servicio al cliente. Sin embargo, las imágenes que se comparten se enfocan más en protestas y denuncias contra la marca, un tema que hay que monitorizar de cerca.

Una plataforma completa de Social Intelligence le da a las empresas las herramientas necesarias para mantenerse vigentes, adaptarse a los cambios del mercado, responder a las necesidades de sus consumidores y encontrar insights que les permitan tomar decisiones de negocio inteligentes.